[비즈니스포스트] 항암제 ‘아바스틴’의 바이오시밀러(생체의약품 복제약)시장 경쟁이 점점 더 치열해지고 있다.

아바스틴 바이오시밀러시장 규모가 가장 큰 미국에서 셀트리온과 삼성바이오에피스를 포함한 바이오시밀러기업들이 잇따라 신제품 출시에 나서면서 점유율 싸움이 불가피하게 됐다.

![셀트리온 삼성에피스 항암제 바이오시밀러로 미국 진출, 2조 시장 노린다]()

5일 제약바이오업계에 따르면 미국 제약사 암닐파마슈티컬스는 3일 미국에 아바스틴(성분이름 베바시주맙) 바이오시밀러 ‘아림시스(ALYMSYS)’를 출시했다.

아림시스는 스페인 바이오기업 맵사이언스가 개발했다. 암닐파마슈티컬스가 계약을 통해 미국시장 판권을 갖고 있다.

아바스틴 바이오시밀러가 미국에 출시되는 것은 이번이 3번째다.

아림시스는 올해 4월 미국 식품의약국(FDA)으로부터 품목허가를 받았는데 이에 앞서 2017년 9월 암젠·앨러간 제품 ‘엠바시’, 2019년 6월 화이자 제품 ‘자이라베브’가 차례대로 허가를 획득했다. 암젠과 화이자는 2019년 7월 아바스틴 미국 특허가 만료된 뒤 바이오시밀러를 시장에 선보였다.

엠바시, 자이라베브, 아림시스에 이어 한국 기업들의 아바스틴 바이오시밀러도 미국시장 상륙을 준비하고 있다.

셀트리온은 9월 미국에서 아바스틴 바이오시밀러 ‘베그젤마’의 품목허가를 받았다. 비슷한 시기 허가가 나온 유럽, 일본 등 주요 지역과 함께 하반기 출시에 나선다는 계획을 세웠다.

셀트리온 측은 “유럽과 미국, 일본 등 주요 국가의 허가를 모두 획득하며 베그젤마의 글로벌 시장 공략을 위한 준비를 마쳤다”며 “베그젤마의 원가경쟁력을 앞세워 글로벌 시장에 조속히 안착하겠다”고 밝혔다.

삼성바이오에피스의 경우 2019년 11월 FDA에 아바스틴 바이오시밀러의 품목허가를 신청했다. 이미 유럽과 한국 등에서 상용화에 성공한 만큼 조만간 무리없이 미국 승인을 획득할 수 있을 것으로 예상된다.

삼성바이오에피스가 개발한 아바스틴 바이오시밀러는 유럽에서 ‘에이빈시오’, 국내에서 ‘온베브지’라는 이름으로 각각 판매되고 있다.

아바스틴은 글로벌 제약사 로슈의 계열사인 미국 바이오기업 제넨텍이 개발한 항체 치료제다. 전이성 직결장암, 전이성 유방암, 비소세포폐암, 교모세포종, 상피성 난소암 등 다양한 고형암의 치료에 사용된다.

바이오시밀러기업들이 아바스틴 바이오시밀러의 수요를 확보하기 위해서는 미국시장을 장악하는 것이 가장 중요하다.

시장 조사업체 아이큐비아에 따르면 2021년 글로벌 베바시주맙시장 규모는 64억3530만 달러(약 8조9700억 원)에 이르는데 지역별로는 미국이 가장 크다. 베바시주맙 미국 연간 매출은 24억 달러였고 이 가운데 17억 달러를 바이오시밀러가 차지한 것으로 추산됐다.

베바시주맙을 비롯한 미국 바이오시밀러시장은 셀트리온과 삼성바이오에피스 등이 신제품을 내놓을수록 점점 더 확대될 것으로 예상된다. 정부와 환자 쪽에서 보면 값비싼 오리지널 의약품 대신 바이오시밀러 도입을 통해 막대한 의료비를 절감할 수 있기 때문이다.

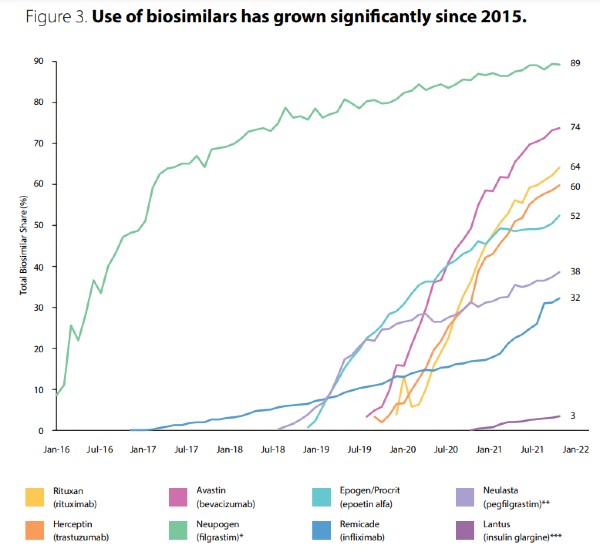

실제로 미국 의료서비스업체 카디널헬스가 발간한 ‘2022 바이오시밀러 보고서’를 보면 주요 바이오시밀러는 출시된 후 낮은 가격을 앞세워 빠르게 점유율을 키워가고 있다.

카디널헬스는 “바이오의약품 일부는 환자 1인당 연간 치료비용 수만 달러가 들지만 바이오시밀러는 이보다 15~30% 낮은 가격이 책정된다”며 “바이오시밀러는 2025년까지 미국의 의약품 지출을 1330억 달러 줄일 것이다”고 바라봤다. 임한솔 기자

![셀트리온 삼성에피스 항암제 바이오시밀러로 미국 진출, 2조 시장 노린다]()

아바스틴 바이오시밀러시장 규모가 가장 큰 미국에서 셀트리온과 삼성바이오에피스를 포함한 바이오시밀러기업들이 잇따라 신제품 출시에 나서면서 점유율 싸움이 불가피하게 됐다.

▲ 셀트리온과 삼성바이오에피스 등 글로벌 바이오기업들이 미국 아바스틴 바이오시밀러시장을 공략하면서 시장 경쟁이 점점 더 치열해질 것으로 전망된다.

5일 제약바이오업계에 따르면 미국 제약사 암닐파마슈티컬스는 3일 미국에 아바스틴(성분이름 베바시주맙) 바이오시밀러 ‘아림시스(ALYMSYS)’를 출시했다.

아림시스는 스페인 바이오기업 맵사이언스가 개발했다. 암닐파마슈티컬스가 계약을 통해 미국시장 판권을 갖고 있다.

아바스틴 바이오시밀러가 미국에 출시되는 것은 이번이 3번째다.

아림시스는 올해 4월 미국 식품의약국(FDA)으로부터 품목허가를 받았는데 이에 앞서 2017년 9월 암젠·앨러간 제품 ‘엠바시’, 2019년 6월 화이자 제품 ‘자이라베브’가 차례대로 허가를 획득했다. 암젠과 화이자는 2019년 7월 아바스틴 미국 특허가 만료된 뒤 바이오시밀러를 시장에 선보였다.

엠바시, 자이라베브, 아림시스에 이어 한국 기업들의 아바스틴 바이오시밀러도 미국시장 상륙을 준비하고 있다.

셀트리온은 9월 미국에서 아바스틴 바이오시밀러 ‘베그젤마’의 품목허가를 받았다. 비슷한 시기 허가가 나온 유럽, 일본 등 주요 지역과 함께 하반기 출시에 나선다는 계획을 세웠다.

셀트리온 측은 “유럽과 미국, 일본 등 주요 국가의 허가를 모두 획득하며 베그젤마의 글로벌 시장 공략을 위한 준비를 마쳤다”며 “베그젤마의 원가경쟁력을 앞세워 글로벌 시장에 조속히 안착하겠다”고 밝혔다.

삼성바이오에피스의 경우 2019년 11월 FDA에 아바스틴 바이오시밀러의 품목허가를 신청했다. 이미 유럽과 한국 등에서 상용화에 성공한 만큼 조만간 무리없이 미국 승인을 획득할 수 있을 것으로 예상된다.

삼성바이오에피스가 개발한 아바스틴 바이오시밀러는 유럽에서 ‘에이빈시오’, 국내에서 ‘온베브지’라는 이름으로 각각 판매되고 있다.

아바스틴은 글로벌 제약사 로슈의 계열사인 미국 바이오기업 제넨텍이 개발한 항체 치료제다. 전이성 직결장암, 전이성 유방암, 비소세포폐암, 교모세포종, 상피성 난소암 등 다양한 고형암의 치료에 사용된다.

바이오시밀러기업들이 아바스틴 바이오시밀러의 수요를 확보하기 위해서는 미국시장을 장악하는 것이 가장 중요하다.

시장 조사업체 아이큐비아에 따르면 2021년 글로벌 베바시주맙시장 규모는 64억3530만 달러(약 8조9700억 원)에 이르는데 지역별로는 미국이 가장 크다. 베바시주맙 미국 연간 매출은 24억 달러였고 이 가운데 17억 달러를 바이오시밀러가 차지한 것으로 추산됐다.

베바시주맙을 비롯한 미국 바이오시밀러시장은 셀트리온과 삼성바이오에피스 등이 신제품을 내놓을수록 점점 더 확대될 것으로 예상된다. 정부와 환자 쪽에서 보면 값비싼 오리지널 의약품 대신 바이오시밀러 도입을 통해 막대한 의료비를 절감할 수 있기 때문이다.

실제로 미국 의료서비스업체 카디널헬스가 발간한 ‘2022 바이오시밀러 보고서’를 보면 주요 바이오시밀러는 출시된 후 낮은 가격을 앞세워 빠르게 점유율을 키워가고 있다.

카디널헬스는 “바이오의약품 일부는 환자 1인당 연간 치료비용 수만 달러가 들지만 바이오시밀러는 이보다 15~30% 낮은 가격이 책정된다”며 “바이오시밀러는 2025년까지 미국의 의약품 지출을 1330억 달러 줄일 것이다”고 바라봤다. 임한솔 기자

▲ 미국 주요 바이오시밀러의 출시 후 점유율 추이. 아바스틴 바이오시밀러(분홍색)는 2022년 1월 기준 점유율 74%를 기록했다. <카디널헬스>