[비즈니스포스트] 현대자동차 목표주가가 높아졌다.

업황 영향으로 수익성 둔화는 불가피하지만 중장기 밸류에이션 상승효과는 더 클 것으로 전망됐다.

![NH투자 "현대차 목표주가 상향, 중장기 밸류에이션 상승효과 클 것"]()

조수홍 NH투자증권 연구원은 14일 현대자동차 목표주가를 기존 31만 원에서 35만 원으로 높여잡았다. 투자의견은 ‘매수(BUY)’를 유지했다.

직전거래일인 11일 현대자동차 주가는 24만8500원에 거래를 마쳤다.

조 연구원은 “업황 모멘텀 둔화 영향은 불가피하지만, 브랜드 위상 강화에 따른 중장기 밸류에이션 상승 가능성이 더 큰 기대 요인”이라며 “수익 측면에서는 미래 기술 투자와 주주환원을 위한 충분한 현금 등의 양호한 이익체력을 유지할 수 있을 것”이라고 말했다.

그러면서 “중장기 사업 잠재력을 높이기 위한 글로벌 협업 과정에서 현대차 브랜드 위상 강화가 기대된다”며 “신규 목표주가는 30% 할인율을 적용했는데, 협업 성과 가시화와 글로벌 경쟁구도 재편 과정에서 주가 할인율은 점차 축소될 수 있을 것”이라고 덧붙였다.

그는 3분기가 충당금 환입효과를 제거할 경우 분기 가운데 가장 낮은 수익성을 보일 것이라고 분석했다.

그는 “현대차의 3분기 매출과 영업이익은 각각 전년 대비 3.8% 늘어난 42조5412억 원, 4.5% 늘은 3조9920억 원으로 예상한다”며 “글로벌 수요둔화 영향 외에 임단협 영향 등이 3분기 수익성의 영향을 주는 요인”이라고 분석했다.

이어 “기말 환율 하락에 따라 판매보증 충당금 환입 규모가 클 것”이라고 예상했다.

현대차 3분기 영업이익률은 9.4%로 2분기와 유사할 것으로 내다봤다.

그는 “판매보증 충당금을 제거한 수정 영업이익률은 10.5%로 분기 가운데 가장 낮은 수준”이라며 “글로벌 수요둔화 외에도 3분기 계절적 영향이 반영될 것으로 예상하기 때문”이라고 말했다.

그러면서 “4분기도 3분기와 유사한 수준의 수정 영업이익률이 전망된다”고 덧붙였다. 조성근 기자

업황 영향으로 수익성 둔화는 불가피하지만 중장기 밸류에이션 상승효과는 더 클 것으로 전망됐다.

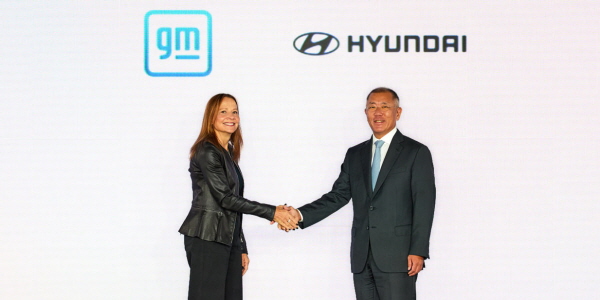

▲ 업황으로 인해 수익성 둔화는 불가피하지만 현대자동차의 중장기 밸류에이션 상승효과는 더 클것으로 전망됐다. 사진은 정의선 현대자동차그룹 회장(오른쪽)과 메리바라 제네럴모터스(GM) 회장 겸 최고경영자(CEO)가 지난 9월 포괄적 사업협력 양해각서 체결식에서 악수하고 있는 모습. <현대자동차그룹>

조수홍 NH투자증권 연구원은 14일 현대자동차 목표주가를 기존 31만 원에서 35만 원으로 높여잡았다. 투자의견은 ‘매수(BUY)’를 유지했다.

직전거래일인 11일 현대자동차 주가는 24만8500원에 거래를 마쳤다.

조 연구원은 “업황 모멘텀 둔화 영향은 불가피하지만, 브랜드 위상 강화에 따른 중장기 밸류에이션 상승 가능성이 더 큰 기대 요인”이라며 “수익 측면에서는 미래 기술 투자와 주주환원을 위한 충분한 현금 등의 양호한 이익체력을 유지할 수 있을 것”이라고 말했다.

그러면서 “중장기 사업 잠재력을 높이기 위한 글로벌 협업 과정에서 현대차 브랜드 위상 강화가 기대된다”며 “신규 목표주가는 30% 할인율을 적용했는데, 협업 성과 가시화와 글로벌 경쟁구도 재편 과정에서 주가 할인율은 점차 축소될 수 있을 것”이라고 덧붙였다.

그는 3분기가 충당금 환입효과를 제거할 경우 분기 가운데 가장 낮은 수익성을 보일 것이라고 분석했다.

그는 “현대차의 3분기 매출과 영업이익은 각각 전년 대비 3.8% 늘어난 42조5412억 원, 4.5% 늘은 3조9920억 원으로 예상한다”며 “글로벌 수요둔화 영향 외에 임단협 영향 등이 3분기 수익성의 영향을 주는 요인”이라고 분석했다.

이어 “기말 환율 하락에 따라 판매보증 충당금 환입 규모가 클 것”이라고 예상했다.

현대차 3분기 영업이익률은 9.4%로 2분기와 유사할 것으로 내다봤다.

그는 “판매보증 충당금을 제거한 수정 영업이익률은 10.5%로 분기 가운데 가장 낮은 수준”이라며 “글로벌 수요둔화 외에도 3분기 계절적 영향이 반영될 것으로 예상하기 때문”이라고 말했다.

그러면서 “4분기도 3분기와 유사한 수준의 수정 영업이익률이 전망된다”고 덧붙였다. 조성근 기자

![[6일 오!정말] 국힘 권영진](https://businesspost.co.kr/news/photo/202602/20260206163923_176657.png)