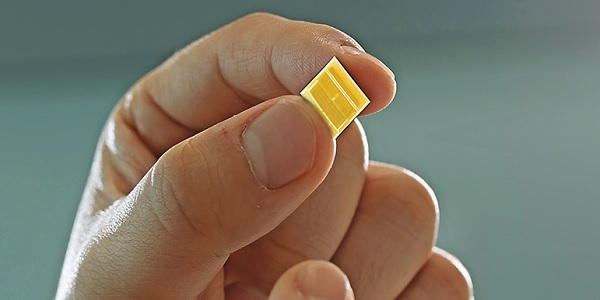

▲ SK하이닉스가 HBM 시장에서 마이크론과 삼성전자에 확실한 우위를 갖추고 있다는 평가가 나왔다. SK하이닉스의 HBM3 메모리 홍보용 사진.

삼성전자가 엔비디아에 HBM3E 공급을 확정짓지 않는다면 해당 분야에서 앞서나가는 SK하이닉스 및 마이크론과 격차가 더욱 벌어질 가능성도 제기된다.

대만 디지타임스는 18일 관련 공급망에서 입수한 정보를 인용해 메모리반도체 제조사들의 올해와 내년 1분기 HBM 공급 물량이 완전히 품절되었다고 보도했다.

엔비디아를 비롯한 인공지능 반도체 고객사들의 수요 증가 추세를 고려한다면 당분간 HBM 공급 부족 사태가 이어질 공산이 크다.

메모리반도체 3대 기업인 삼성전자와 SK하이닉스, 마이크론은 이에 대응해 일제히 HBM에 생산 투자를 집중하며 수요 대응 능력을 키우는 데 주력하고 있다.

그러나 이러한 투자가 2026년까지 HBM 물량 증가에 기여하는 폭은 제한적일 것으로 전망됐다.

디지타임스는 HBM의 기술적 난도가 높아 수율을 끌어올리기 쉽지 않다는 점을 이유로 들었다.

SK하이닉스는 현재 HBM 시장에서 우수한 생산 수율과 공급 능력을 앞세워 선두를 유지하고 있다. 특히 HBM3E 이후의 차세대 규격의 메모리에서는 이런 차이가 더욱 두드러진다.

디지타임스에 따르면 마이크론의 HBM3E 수율은 SK하이닉스와 비교해 절반 수준에 그치는 것으로 추정된다. 관련 시장에 뒤늦게 진출해 기술 발전에 시간이 필요하기 때문이다.

삼성전자 역시 HBM 양산과 관련해 일시적으로 부진한 모습을 보이고 있다는 평가가 이어졌다.

디지타임스는 “삼성전자는 발열 및 전력효율 문제로 엔비디아에서 HBM3E 대량 주문을 확보하지 못하고 있다”며 “SK하이닉스 및 마이크론과 격차가 더욱 벌어질 수 있다”고 바라봤다.

이른 시일에 HBM3E 기술력을 증명해 엔비디아에 공급을 확정지어야만 경쟁사와 대결에서 뒤처지는 일을 막을 수 있다는 것이다.

다만 디지타임스는 삼성전자가 엔비디아와 장기간 협력 관계를 유지해 온 만큼 올해 말까지 엔비디아의 HBM 부족 문제를 해결하는 데 기여할 수 있을 것이라고 예상했다.

HBM 반도체는 일반적으로 최신 D램 제품인 DDR5와 비교해 많은 웨이퍼 물량을 필요로 한다. 최신 규격의 HBM3E는 DDR5 메모리와 비교해 3배 가량의 웨이퍼를 사용한다.

디지타임스는 전문가 분석을 인용해 차세대 규격의 HBM4는 DDR5 대비 5배의 웨이퍼 물량을 차지할 것이라는 예측을 전했다.

따라서 메모리반도체 기업들이 일제히 HBM에 투자 여력을 집중하는 것은 D램과 낸드플래시 등 다른 메모리반도체 공급 부족을 이끌어 가격 상승으로 이어질 가능성이 크다는 분석도 많다.

디지타임스는 DDR5 D램 가격이 연말까지 10~20%에 이르는 상승폭을 보일 수 있다며 이는 업계에서 DDR5 규격 메모리 채용을 늦추는 결과를 낳을 수도 있다고 내다봤다. 김용원 기자

![[6일 오!정말] 국힘 권영진](https://businesspost.co.kr/news/photo/202602/20260206163923_176657.png)