[비즈니스포스트] 카드사들이 올해 카드론 상품에서 '운용의 묘'를 발휘해야 할 것으로 보인다.

전업카드사 8곳 가운데 절반이 실질연체율 2%를 넘긴 가운데 계속해서 늘어나는 카드론 잔액은 연체율 상승 압력으로 작용할 수 있기 때문이다.

![카드사 연체율 빨간불, 건전성이냐 수익성이냐 '카드론 관리' 도마 위에]()

22일 여신금융협회에 따르면 4월 말 기준 전업카드사 8곳의 카드론 잔액은 37조206억 원으로 집계돼 다시 역대 최대 규모를 경신했다. 지난해 말보다 3.3%, 1년 전보다 7.2% 늘었다.

카드사들이 카드론 규모를 급격히 줄이기 어렵다는 점을 고려하면 카드론 잔액은 당분간 증가세를 이어갈 것으로 예상된다.

우선 수익성 측면이 있다. 카드사들은 가맹점 수수료가 지속해서 낮아진 결과 현재 본업인 카드결제사업에선 본전을 찾기도 어려운 상황이라고 입을 모은다.

카드업계에서는 가맹점 수수료 산정의 기반이 되는 적격비용 재산정을 앞둔 가운데 올해 역시 인하로 결론이 날 것이라는 위기감이 돌고 있기도 하다.

이런 상황에서 고수익 상품인데다 카드사 수익의 한축을 담당하는 주요 상품인 카드론 취급 규모를 크게 줄이기 쉽지 않다는 것이다.

카드론이 대출이 필요한 금융소비자에게 최후의 보루로 여겨진다는 점도 규모 축소를 어렵게 만드는 요인으로 꼽힌다.

카드업계 한 관계자는 “정말 급전이 필요한 고객에게 대출을 제공하는 것이 카드대출의 역할이다"며 “만약 카드사에서 대출을 제공하지 않으면 이 고객들은 불법사금융을 이용해야 할 수도 있다”고 말했다.

다만 카드론 잔액이 지속적으로 늘어나는 상황은 고금리 장기화 속 건전성 관리에 집중하고 있는 카드사들에게 부담이 될 수밖에 없다.

카드사가 주로 중저신용자 대출을 취급한다는 점에서 카드론 잔액 증가는 건전성 저하로 이어질 수 있기 때문이다. 카드사들의 카드론 취급 전략이 특히 중요한 이유다.

김성진 나이스신용평가 연구원은 '2024 신용카드 산업전망' 보고서에서 “카드사는 대출 포트폴리오 특성 상 차주 구성이 시중은행 대비 신용점수가 다소 낮은 개인 등으로 구성돼 있다”며 “이를 감안할 때 자산건전성 지표 저하 폭이 상대적으로 클 수 있다”고 말했다.

![카드사 연체율 빨간불, 건전성이냐 수익성이냐 '카드론 관리' 도마 위에]() 실제 카드사들은 건전성을 나타내는 대표 지표인 연체율이 상승하면서 경고음을 내고 있다.

실제 카드사들은 건전성을 나타내는 대표 지표인 연체율이 상승하면서 경고음을 내고 있다.

올해 1분기 말 기준 전업카드사 8곳의 평균 실질연체율은 1.84%로 2023년 말 1.64%보다 0.2%포인트 악화했다. 1년 전인 2023년 1분기 말 1.45%과 비교하면 격차는 0.39%포인트로 커진다.

실질연체율은 대환대출을 포함해 1개월 이상 연체된 채권의 비율을 뜻한다.

특히 8개 카드사 가운데 7곳의 연체율이 상승해 업계 전반적으로 건전성 지표가 악화한 것으로 확인됐다.

카드사 8곳 가운데 절반은 실질연체율이 2%를 넘기기도 했다. 일각에서는 연체율이 2%를 넘기면 위험수준이라고 바라본다.

다만 카드업계에서는 현재 연체율이 관리가능한 수준에 있다고 보고 있다.

카드업계 한 관계자는 “연체율이 상승한 것은 맞지만 다른 건전성 지표를 봤을 때 관리가능한 수준”이라며 “고정이하여신 잔액 대비 충당금 적립률(NPL커버리지비율)이 아직 양호한 수준이다”고 말했다.

또 다른 카드업계 관계자는 “회사마다 상황이 다를 수 있어 특정 수준이 위험수준이라고 이야기하기는 어렵다”며 “아직까지는 (연체율이) 관리 가능한 수준이라고 판단하고 있다”고 말했다. 조혜경 기자

전업카드사 8곳 가운데 절반이 실질연체율 2%를 넘긴 가운데 계속해서 늘어나는 카드론 잔액은 연체율 상승 압력으로 작용할 수 있기 때문이다.

▲ 4월 말 기준 전업카드사 8곳의 카드론 잔액이 37조 원을 넘겼다. 사진은 서울 시내 한 ATM 기계에 표시된 카드론 문구. <연합뉴스>

22일 여신금융협회에 따르면 4월 말 기준 전업카드사 8곳의 카드론 잔액은 37조206억 원으로 집계돼 다시 역대 최대 규모를 경신했다. 지난해 말보다 3.3%, 1년 전보다 7.2% 늘었다.

카드사들이 카드론 규모를 급격히 줄이기 어렵다는 점을 고려하면 카드론 잔액은 당분간 증가세를 이어갈 것으로 예상된다.

우선 수익성 측면이 있다. 카드사들은 가맹점 수수료가 지속해서 낮아진 결과 현재 본업인 카드결제사업에선 본전을 찾기도 어려운 상황이라고 입을 모은다.

카드업계에서는 가맹점 수수료 산정의 기반이 되는 적격비용 재산정을 앞둔 가운데 올해 역시 인하로 결론이 날 것이라는 위기감이 돌고 있기도 하다.

이런 상황에서 고수익 상품인데다 카드사 수익의 한축을 담당하는 주요 상품인 카드론 취급 규모를 크게 줄이기 쉽지 않다는 것이다.

카드론이 대출이 필요한 금융소비자에게 최후의 보루로 여겨진다는 점도 규모 축소를 어렵게 만드는 요인으로 꼽힌다.

카드업계 한 관계자는 “정말 급전이 필요한 고객에게 대출을 제공하는 것이 카드대출의 역할이다"며 “만약 카드사에서 대출을 제공하지 않으면 이 고객들은 불법사금융을 이용해야 할 수도 있다”고 말했다.

다만 카드론 잔액이 지속적으로 늘어나는 상황은 고금리 장기화 속 건전성 관리에 집중하고 있는 카드사들에게 부담이 될 수밖에 없다.

카드사가 주로 중저신용자 대출을 취급한다는 점에서 카드론 잔액 증가는 건전성 저하로 이어질 수 있기 때문이다. 카드사들의 카드론 취급 전략이 특히 중요한 이유다.

김성진 나이스신용평가 연구원은 '2024 신용카드 산업전망' 보고서에서 “카드사는 대출 포트폴리오 특성 상 차주 구성이 시중은행 대비 신용점수가 다소 낮은 개인 등으로 구성돼 있다”며 “이를 감안할 때 자산건전성 지표 저하 폭이 상대적으로 클 수 있다”고 말했다.

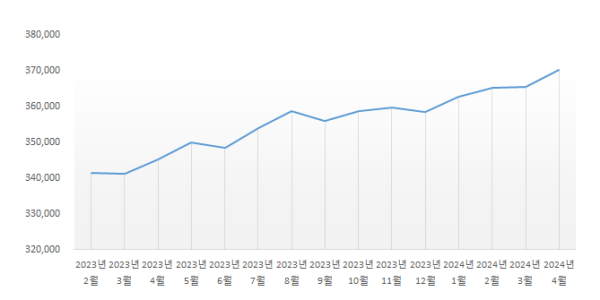

▲ 8개 전업카드사의 카드론 잔액 추이. (단위 억 원) <여신금융협회 자료 갈무리>

올해 1분기 말 기준 전업카드사 8곳의 평균 실질연체율은 1.84%로 2023년 말 1.64%보다 0.2%포인트 악화했다. 1년 전인 2023년 1분기 말 1.45%과 비교하면 격차는 0.39%포인트로 커진다.

실질연체율은 대환대출을 포함해 1개월 이상 연체된 채권의 비율을 뜻한다.

특히 8개 카드사 가운데 7곳의 연체율이 상승해 업계 전반적으로 건전성 지표가 악화한 것으로 확인됐다.

카드사 8곳 가운데 절반은 실질연체율이 2%를 넘기기도 했다. 일각에서는 연체율이 2%를 넘기면 위험수준이라고 바라본다.

다만 카드업계에서는 현재 연체율이 관리가능한 수준에 있다고 보고 있다.

카드업계 한 관계자는 “연체율이 상승한 것은 맞지만 다른 건전성 지표를 봤을 때 관리가능한 수준”이라며 “고정이하여신 잔액 대비 충당금 적립률(NPL커버리지비율)이 아직 양호한 수준이다”고 말했다.

또 다른 카드업계 관계자는 “회사마다 상황이 다를 수 있어 특정 수준이 위험수준이라고 이야기하기는 어렵다”며 “아직까지는 (연체율이) 관리 가능한 수준이라고 판단하고 있다”고 말했다. 조혜경 기자

![[6일 오!정말] 국힘 권영진](https://businesspost.co.kr/news/photo/202602/20260206163923_176657.png)